Čo robiť, keď mi úspory klesli o tretinu?

Tento scenár nie je vôbec prehnaný. Ak ste mali financie investované napríklad v akciových fondoch, za pár dní ste mohli mať zo 100 000 na investorskom účte hodnotu 70 000. Niekde mohol byť prepad ešte výraznejší. Americké akcie reprezentované najsledovanejším indexom sveta S&P 500 napríklad prišli o tretinu svojej hodnoty. Ak ste však počkali, už viete, že až také dramatické to nebolo.

Pokles trval len 22 dní a od marca podrástli o približne 20 %. Avšak ešte nie je dôvod na radosť. „Počas poslednej krízy v rokoch 2008 – 2009, kedy sa akciový trh prepadol o vyše 50 %, zaznamenali americké akcie šesť „falošných“ odrazov, keď v priemere vzrástli o 13 %. Najvyšší odraz bol až na úroveň 19 %,“ tvrdí Jakub Rosa, portfólio manažér Across Private Investments, no dodáva:

„To je na druhej strane dobrá správa pre investorov, ktorí ešte nestihli využiť zľavy na akciovom trhu. Príležitosti na lacnejšie dokúpenie pravdepodobne ešte prídu.“ Preto ak chcete majetok zhodnocovať, nikdy nevyberajte fondy, ktoré sú v poklese. Naopak, dokúpte podiely za lacno. Tým sa rýchlejšie dorovná aj strata, ktorú vám vyrobilo portfólio v čase prepadu.

Akcie budú rásť spolu s ekonomikou

Podľa Jakuba Rosu nie je pokles o viac než 20 % historicky ničím výnimočným. Na druhej strane dnes nikto nevie, či už sú trhy na dne. Preto pozor na unáhlené reakcie. Nakupovať spadnuté kryptomeny, zlato, ktoré stúpa, alebo staviť na hedžové fondy, z ktorých niektoré aj pri páde trhov dokázali získať desiatky percent zhodnotenia, je ako hrať ruletu.

„Väčšina hedžových fondov na situáciách, ako je dnešná, stratila a aj stratí. Česť pár výnimkám, o ktorých sa rozpráva. Vždy vidíme len špičku ľadovca, to 1%, ktoré inšpiruje ostatných, vyvolá v nich nežiaduce emócie závisti a chamtivosti,“ hovorí Radoslav Kasík zo spoločnosti Finax.

Dnes nikto nevie s určitosťou povedať, či trhy už siahli na svoje dno, kedy nastane finálny obrat alebo ako dlho bude pokles trvať. Jedno je však isté. Boli aj horšie krízy a ekonomika sa skôr či neskôr zotavila. To znamená, že firmy začnú rásť, zarábať a prosperovať a s nimi zaručené porastú aj ich akcie. Preto sa do nich stále oplatí investovať.

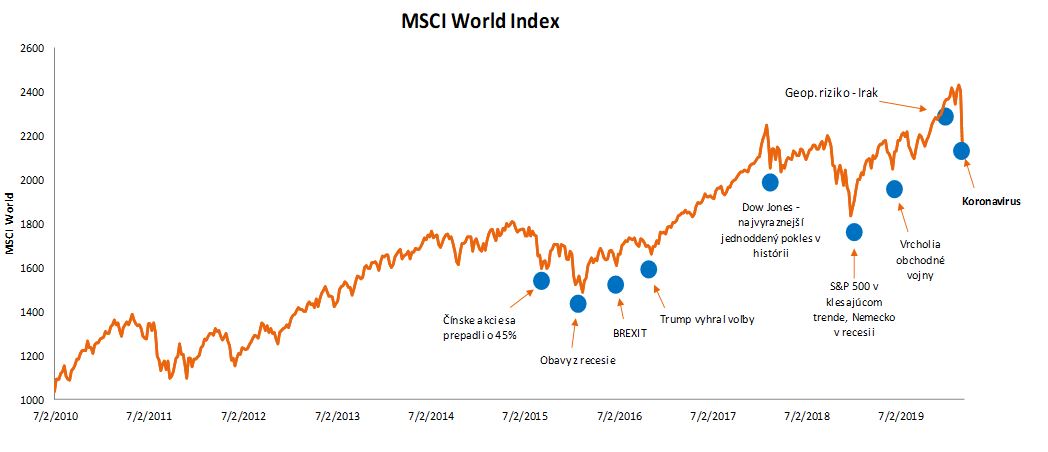

Graf: Svetový akciový index MSCI a jeho vývoj

![Ako investovať, keď klesajú trhy Ako investovať, keď klesajú trhy]()

Zdroj: NN Group

„História jasne ukazuje, že akciový trh z dlhodobého hľadiska rastie. Poklesy trvajú v porovnaní s obdobím rastu relatívne krátko. V prípade amerických akcií trval priemerný pokles 7 mesiacov, počas ktorého zaznamenali stratu 36 %. Obdobie rastu, naopak, trvalo v priemere približne 60 mesiacov. V tomto období dosahoval priemerný zisk vyše 160 %,“ vysvetľuje Rosa.

Akcie sú stávkou na istotu. Avšak nie všetky. Každá kríza niektorých hráčov z trhu vymaže, iných objaví. Preto je vhodnejšie investovať do fondových riešení, ako staviť na konkrétnu akciu, pri ktorej síce môžete naraziť na zlatú žilu, ale aj staviť na čierneho Petra.

Spoľahnite sa na podielové fondy

Podľa Jakuba Rosu je najefektívnejším spôsobom, ako participovať na raste akciových trhov, byť zainvestovaný počas celej doby a poklesy na trhoch využiť na lacnejšie dokúpenie. Čísla hovoria jasne. Posledný rekordne dlho trvajúci býčí trh, ktorý skončil len nedávno, doručil investorom zhodnotenie prevyšujúce 450 %, čo predstavuje ročnú výkonnosť vyše 15 %.

Jednou z možností je mať investované financie v aktívne riadených akciových podielových fondoch. Investujete v nich do množstva firiem, takže sa vyhnete jednej zlej investícii. Aktívne riadené podielové fondy majú svojho manažéra. Ten dokáže aktívne pristupovať k trhu a vo fonde miešať rôzne akcie, aby bol dosiahnutý, čo najväčší zisk. Vďaka tomu môžete pokojne nechať svoje peniaze pracovať.

„Pokiaľ bežný investor nemá čas a vedomosti si spravovať peniaze sám, tak podielové fondy tvoria najideálnejšie riešenie. Alternatíva je založiť si vlastný brokerský účet, ale túto možnosť by som odporúčala iba pre skúsenejších investorov,“ radí Lenka Vargová z IAD Investments

Fondy v krízových rokoch neprehadzujte

Podľa analytikov NN Group krátkodobé výkyvy, ako napríklad epidémie, výkonnosť fondov z dlhodobého hľadiska výrazne negatívne neovplyvňujú. To platí aj pre aktuálnu koronavírusovú pandémiu. Odborníci z NN preto neodporúčajú vyberať či presúvať úspory z rizikovejších do garantovaných fondov ani pri dôchodkovom sporení. Princíp pravidelného investovania totiž pracuje s prirodzeným kolísaním akciových trhov a využíva ho vo vlastný prospech.

Z pohľadu investícií tu už boli situácie podobné aktuálnej koronakríze a skúsenosť hovorí, že išlo prevažne o nákupné príležitosti. Výber riešenia a teda aj finančného produktu nie je závislý na kríze, či raste, ale na investičnom horizonte.

„Ak je minimálne 7 rokov a viac, je to dostatočne dlhá doba na to, aby sme mohli investovať na finančných trhov do cenných papierov – dlhopisov a akcií. Čím dlhší investičný horizont klient má, tým viac odporúčame investovať do rastových akcií, ktoré síce majú vyššiu volatilitu, ale aj vyšší potenciál zisku,“ hovorí Marián Búlik, finančný analytik OVB.

„Naopak, s kratším horizontom investujeme viac do hodnotových akcií s menšou volatilitou, ale so stabilne vyplácanou dividendou,“ dodáva.