V takomto prípade totiž investor podstupuje okrem „štandardných“ rizík, ako sú napríklad pokles hodnoty investície vplyvom nepriaznivého vývoja na trhoch, alebo kreditného rizika, aj tzv. menové riziko.

Čo si pod týmto pojmom predstaviť? V zásade ide o pohyb kurzu zahraničnej meny voči domácej mene, ktorý je však ťažko predpovedateľný a na druhej strane môže ľahko spôsobiť, že znehodnotenie meny vymaže všetky zisky, ktoré investorovi daná investícia priniesla.

Aký vplyv môže mať menové riziko na klientovu investíciu si ukážme na ilustratívnom príklade (pre zjednodušenie počítajme bez poplatkov):

Slovenský klient má príjem v eurách, ale láka ho investícia do veľkých amerických spoločností. Akcie takýchto firiem si ale za eurá nekúpi, musí si ich zameniť za doláre. V minulosti sme si na Slovensku kúpili 1 EUR napr. za 1,2 USD.

Ak by náš klient investoval napríklad 1 000 EUR, tak pri vyššie spomínanom konverznom kurze EUR / USD by získal 1 200 USD. Za tie už môže kúpiť priamo akcie firiem, alebo napríklad podielové listy v podielovom fonde zameranom na americké akciové spoločnosti.

Po 1 roku by sa pozrel na danú akciovú investíciu, a tá by mu vzrástla o 20 %. Stav jeho investície je teda nasledovný: 1 200 USD + 20% nárast = 1 440 USD

Keďže tento výnos klientovi stačí, odpredá dané akcie, alebo podielové listy akciového fondu a nechá si peňažné prostriedky z investície vyplatiť na svoj bankový účet. Keďže žije na Slovensku, potrebuje ale vyplatené doláre premeniť na eurá. Kurz eura sa však medzitým zmenil a je napríklad: 1 EUR = 1,4 USD.

Ak si klient vymení svojich 1 440 USD týmto prevodným kurzom, zistí, že na účte má len 1 028,57 eur. Ako je to možné? Vložil predsa 1 000 eur, jeho investícia sa zhodnotila o 20 %, ale on má nakoniec iba o približne 28 eur viac? Za všetko môže spomínané menové riziko a v našom prípade konkrétne posilnenie eura voči americkému doláru.

Ako znížiť vplyv menového rizika

Dá sa vplyv menového rizika nejako znížiť? Možnosti určite existujú. Jednou z variant je napríklad väčšia geografická, a tým pádom aj menová diverzifikácia. Rozložiť menové riziko na viac ako len Európu a Spojené štáty môže byť niekedy naozaj účinné.

Ďalším riešením je zvoliť si takú investíciu, ktorá sa snaží vplyv kolísania jednej meny voči druhej minimalizovať tzv. „hedgingom“, teda menovým zaistením. Tým síce investor prichádza o možnosť nadvýnosu z posilňovania meny jeho investície voči domácej mene, ale zároveň sa tak chráni aj proti poklesu cudzej meny.

Pokiaľ sa investor rozhodne využiť podielový fond, má dnes už možnosť vyberať si práve aj medzi fondmi zabezpečujúcimi menové riziko (čo však neznamená, že ide o bezrizikové investície – štandardné riziká spojené s investovaním zostávajú aj v tomto prípade).

Na záver len dodajme, že väčšina komodít na svetových trhoch (zlato, striebro, ropa, ...) sa obchoduje práve v amerických dolároch.

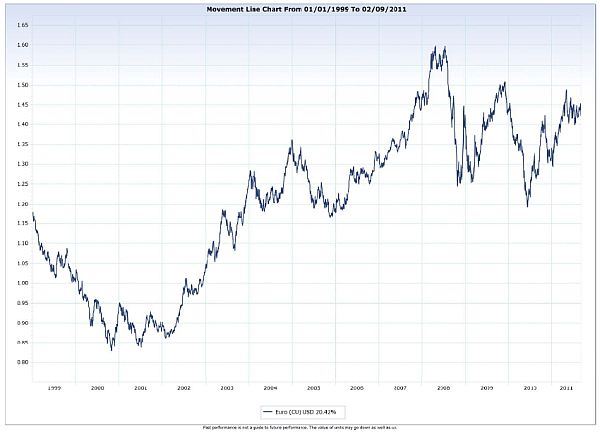

Graf: Dlhodobý vývoj EUR/USD za obdobie od 1.1.1999 do 2.9.2011

Článok vznikol v spolupráci so spoločnosťou Pioneer Investments ![pioneer_invetments.jpg]()