Z mesačných hodnôt indexu by sme dostali celkom 866 desaťročných periód, z ktorých 88 % malo kladnú výkonnosť. Vyšší počet opakovaní kladného zhodnotenia (počet opakovaní nad 95 %) mali periódy dlhšie než 14 rokov. Pokiaľ tieto opakovania implikujú pravdepodobnosť očakávať kladné zhodnotenie po 14 rokoch. Iba história 30. rokov dokázala byť výnimočne omnoho krutejšia. Všetky dlhšie stratové periódy začínali niektorým z mesiacov v rokoch 1928 až 1931.

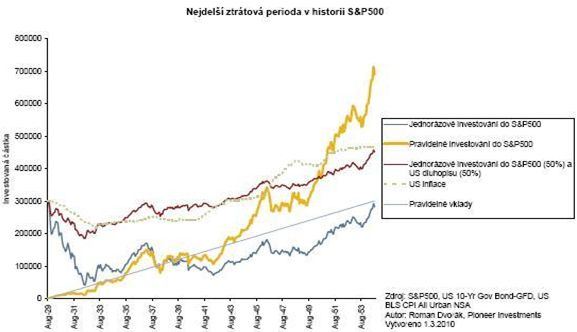

Najdlhšia stratová perióda v histórii akciového indexu S&P500 trvala 25 rokov. Začala 30.8.1929 a skončila 31.8.1954. Bola to jediná 25 ročná perióda z celkového počtu 686, na ktorej konci akciový index S&P nedosiahol kladného zhodnotenia. Predpokladom dlhého čakania na kladné zhodnotenie akcií bol ale ich nákup na niekoľkoročnom maxime. Teraz sú akcie stále, aj po tak rýchlo oživení, niekoľko desiatok percent pod svojimi historickými maximami.

![pioneer_invetments_2.jpg]()

Frekvenciu opakovania kladných periód je možné zvýšiť pravidelným investovaním a rozložením investície medzi akcie a dlhopisy. Na najdlhšej stratovej perióde v histórii indexu sa dajú porovnať výsledky jednorazovej a pravidelnej investície do amerických akcií a jednorazové investície tvorené z 50 % americkými akciami a z 50 % americkými vládnymi dlhopismi. Jednorazová investícia klesla o 6 %, zatiaľ čo pravidelná investícia prevýšila hodnotu investícií viac než dvakrát! Jednorazová investícia do zmiešaného portfólia síce vzrástla o 50 % (+1,6 % p.a.), ale inflácia ich nekompromisne znehodnotila najmä kvôli povojnovému vývoju.

Pravidelné investovanie skrátilo čakanie na kladný výsledok na najdlhšej stratovej perióde asi o 11 rokov. Možnože malo aj svoje horšie periódy, ta najdlhšia stratová bola o niekoľko rokov kratšia než u jednorazového investovania. Trvala od 30. 9. 1954 do 30. 9. 1974, namerali by sme jej teda presne dvadsať rokov. Dôvody straty počas toľkých rokov boli v hlbokom prepade akcií až na samom konci tohto horizonte. Takému čiernemu scenáru sa dá úspešne predísť investovaniu do vhodného tzv. life cycle produktu.

Autor pracuje ako analytik trhov a produktov Pioneer Investments ![pioneer_invetments.jpg]()