Recesie sa vo všeobecnosti netreba báť, je to prirodzený cyklus v ekonomike, ku ktorému dochádza opakovane. Spomalenie ekonomiky, resp. recesia nemusí vždy znamenať krízu. Tá môže nastať ako dôsledok recesie a vtedy nastáva problém.

Dobrí obchodníci a racionálni investori so správnou diverzifikáciou dokážu zarobiť aj na poklese trhov. Načasovanie je kľúčové, no s úplnou presnosťou sa nedá povedať, v akom bode nastane. Je tu šanca, že na aktuálny vrchol (napr. na S&P 500) sa len tak skoro nepozrieme.

V poslednom čase sme svedkami „obracania kabátov“: viacero ekonómov, ktorí na vrchole indexov videli budúcnosť výlučne „ružovo“ dnes mení názor. Pritom odborníci, ktorí už vtedy avizovali možnú zmenu trendu, boli cieľom výsmechu. Čo však hovoria objektívne indikátory o budúcom ekonomickom trende z globálneho hľadiska?

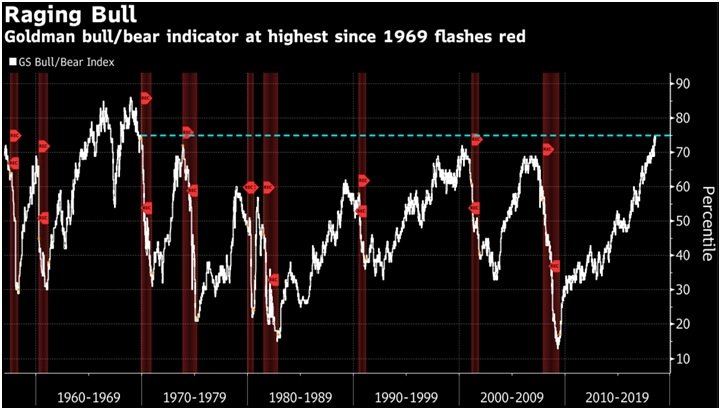

BearMarket Risk Indicator ukazuje silno prehriatu ekonomiku

Analytici z GoldmanSachssa pozreli na makro trh a skúmali správanie trhu pri býčom a medveďom trende. Nasledujúci indikátor je poskladaný z viacero analytických nástrojov a makroekonomických dát (ktoré by samostatne vydávali veľa falošných signálov). Skladá sa z ohodnotenia akcií, rastového momentu, nezamestnanosti, inflácie a výnosovej krivky dlhopisov.

![Komentár: Recesia je predo dvermi. Otázka je len, kedy prepukne Ekonomická kríza]()

Zdroj: Shiller, HaveAnalytics, Datastream, GoldmanSachsGlobalInvestmentResearch (September)

Môžeme povedať, že indikátor odráža stav prehriatej globálnej ekonomiky. Aktuálne sa nachádzame na najvyšších úrovniach od roku 1969. Prekonali sme tak silné obdobia, kedy vznikla recesia a to v rokoch 2000 a 2008. V minulosti to bola hlavne inflácia a rast úrokových sadzieb, ktoré zohrávali dôležitú úlohu v narastajúcom riziku medvedieho trendu.

Samozrejme, neznamená to okamžitú recesiu, z historického hľadiska môže percentilešte stúpať, ale treba sa mať na pozore a situácii sa pomaly prispôsobiť. Teoreticky, nástrojmi menovej politiky by sa situácia mohla oddialiť o pár rokov, je však otázne, či by to malo pozitívny dopad.

Je tu inverzia výnosových kriviek, jasný signál diverzifikovať

Inverzia výnosových kriviek znamená, že kratšie dlhopisymajú vyššie ako výnosy tie dlhšie. V praxi napríklad 2-ročné dlhopisy za daný rok prinášajú väčší výnos ako napríklad 5-ročné. V normálom stave ekonomiky to býva logicky naopak.

K inverzii dochádza vtedy, keď investori a celý trh majú nižšiu dôveru v aktuálny stav ekonomiky. Vzniká tak väčší dopyt po dlhopisoch s kratšou duráciou. Očakávajú tak, že blízka budúcnosť je rizikovejšia než ďaleká budúcnosť, je teda ohodnotená väčším výnosom. Je to spojené s rastom a poklesom úrokových sadzieb.

Tento jav môžeme považovať za negatívny signál, resp. za zmenu trendu na trhoch, a to z býčieho na medvedí. Tieto signály indikujú nepriaznivú budúcnosť. Neznamená to, že recesia vypukne zajtra a nemusí ani za pol roka, dokonca ani za rok. Treba však diverzifikovať a pomaly pripraviť svoje portfólio, pretože otázkou nie je či nastane, ale kedy.

![Komentár: Ekonomická kríza je predo dvermi Finančná kríza]()

Zdroj: Tradingview.com – Vlastné spracovaniePatrik Mackových

Analytik spoločnosti TopForex a pre Finance.sk píše ekonomické komentáre. Sleduje a pravidelne komentuje ekonomický vývoj na kľúčových európskych a svetových trhoch a vývoj svetových mien. Okrem technických a fundamentálnych... Ďalšie články autora.